近日业内传出由于日本设备商供货能力受限,下游供应商无法快速扩产应对需求,封装用的LTCC陶瓷材料供货持续紧张。先是华新科、奇力新“爆单”,璟德对代理商提价超30%,新订单拉长到16-18周;之后日系指标大厂村田、TDK的交期拉长;陆系厂商也宣布量价齐升…

实则,LTCC这种被动件主要是给射频分立件做封装和基底用,供应链每年都会出现LTCC以及电容电感MLCC等被动器件短缺的杂音,背后真正的缘由是5G手机、WiFi 6、5G基站、NB-IOT接收发射模块对射频分立器件的巨大需求。

5G时代,苹果三星华为等整机厂商每年对射频器件的采购订单超过数百亿美元计,其中需求主要聚焦在射频前端(RFFE)。以iPhone10为例,一颗安华高(博通)的发射模块具体包含2颗PA, 12颗BAW滤波器, 2颗射频开关,一颗控制IC,还有10颗电感和30颗电容。目前,安卓旗舰手机单个5G套片价格已超过25美元。

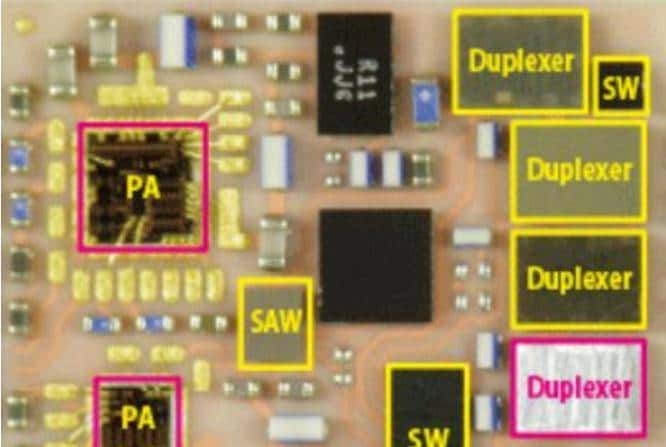

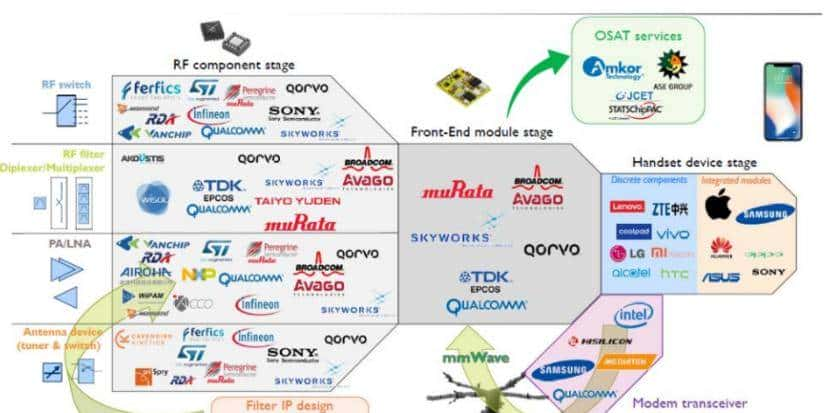

组成一个射频前端一般需要开关Switch、低噪声放大器LNA、滤波器Filters、双工器、功率放大器(PA)多芯片封装成模块或模组使用,提供芯片和模块的日美原厂占据产业链大部分利润,台商占据50%的订单代工和封装,国内Fabless做me-too和me-two,利润往往是最少的。

不过近几年,国产射频增长生猛,已跑出一支可面向全球市场供货手机射频前端的生力军。

5G单机用量翻翻,射频前端芯片爆单

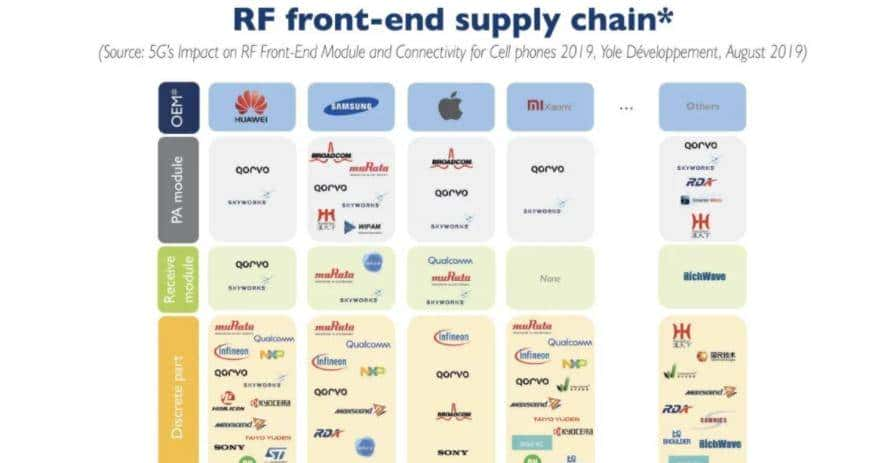

射频芯片供应链的主要采购商为上游的手机整机厂和基站设备商,主要是包括苹果、三星、小米、OPPO、vivo、索尼等手机厂商,以及华为、爱立信、思科等设备厂商。

在此领域中,主要供货商包括欧美和日系IDM和Fabless原厂,技术和材料和规模优势明显;在晶圆代工和封装测试则有台系厂商,陆系厂商也都基本都有涉足。

在终端需求上,2G时代手机频段数是4个,单机总价值是0.8美元;3G时代手机频段数上升到6个,单机总价值3.25美元;不过到了4G时代,千元机频段数就达到了8-20个,旗舰机频段数在17-30个,需要20-40个滤波器,10个开关,单机总价值16-20美元;而到了5G手机,频段数将达到50个,需要80个滤波器和15个开关,单机总价值达25-40美元。相比于4G,5G对于射频滤波器和开关的需求实现了翻倍。

通过对手机硬件物料的拆解,射频BOM成本细分来看,以4G手机为例,单模PA价值大约在0.3-0.6美金,SAW 滤波器价格在0.08-0.12美金、SAW双工器价格在0.2-0.3美金,天线开关价值在0.15-0.4美金。估算单个射频前端价格为1美金,支持11个频段,射频前端价值量可达11美金左右,5G高频电路使用量更高。

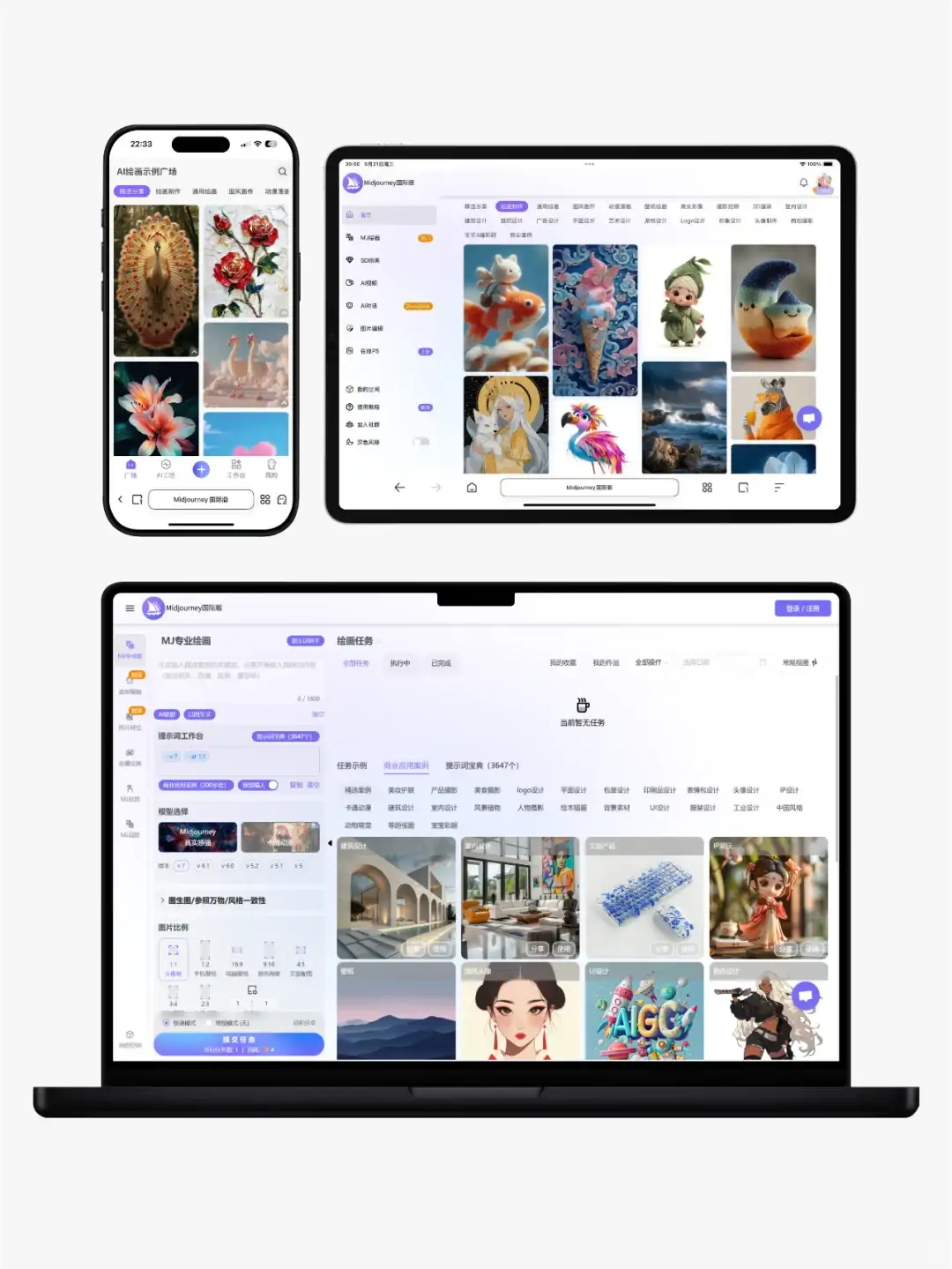

图:单机射频用量

此外,通讯基站同样是射频芯片需求量很大的一个领域。以4G宏基站为例,主要采用4T4R方案,对应的射频PA需求量为12个,而5G基站以64T64R大规模天线阵列为主,对应的PA需求量高达192。目前来看,5G基站PA的数量将增加16倍,主流产品是GaN射频PA,成本一直处于高位。

PA分立器件主要的衬底材料工艺是GaAs/GaN,就是国内说要大力发展的二代半和第三代半导体。GaAs衬底主要代工商是费尔伯格、住友电工、AXT,外延片供应为IQE和全新光电。目前,4寸砷化镓衬底成本低档在100-200元人民币,2寸砷化镓衬底只需几十元。而4寸GaN衬底成本在3000美元左右。5G高性能PA器件成本高位的缘由不仅受限于代工费用的高昂,还有快充电源类芯片的产能挤兑。

Yole:2025年射频增长到258亿美元

就手机射频前端而言,前五大公司分别是Skyworks 思佳讯(25.5%)、Qorvo (19.4%)、Qualcomm 高通(18.7%)、Broadcom 博通 /Avago(18.3%)、Murata 村田(5.1%)市场份额合计约 87%。另外,还有恩智浦、英飞凌、ST、科锐、ADI、赛灵思等海外半导体巨头都垂涎射频这块蛋糕,正在5G射频和代工材料方面发力。

高价采购5G射频,iPhone 12成苹果最失败产品

相比于4G手机,5G由于频率的增多和4G部分频段的拓展,基本上需要20个左右的双工器和5个左右的极差SAW滤波器,5G对于射频滤波器和开关的需求实现了翻倍。目前安卓手机厂商还无法将5G大规模降价为千元机的一个重大缘由,就是5G射频前端模块需要更多的分立件和被动件,成本较高,单机价格下不去导致。

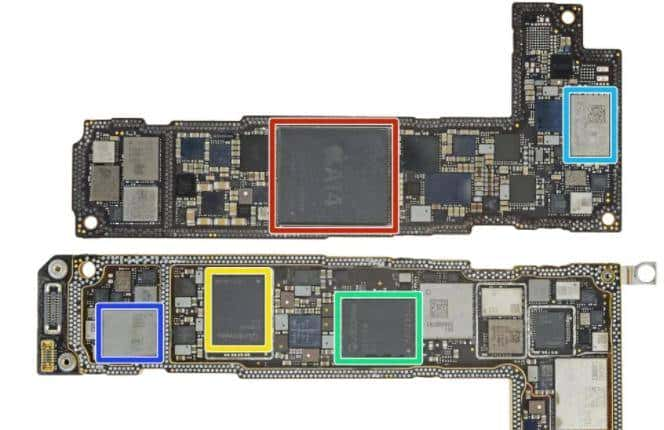

图:绿色:高通 SDX55M 5G modem 射频系统,SMR526 中继 IC蓝色:Avago 8200 高/中 集成双工器的功放模块(iFixit iPhone 12拆解)

以iPhone 12为例,根据第三方计算,整体物料成本比11高了21%达到414美元一台。为配备更多的射频组件,支持 5G相关频谱,iPhone 12的RF子系统的混合成本增加了约19美元,主要供应商是高通、Skyworks,MURATA村田和Avago。其中,PA是Avago 8200 高/中功率放大器,带集成双工。前端模块是Murata 1XR-482,Skyworks的5G mmWave 天线模块。

由于iPhone 12 mini的大砍单,采购高通基带的成本高达96美元,可以买到两颗台积电5纳米生产的A14仿生手机处理器,单机采购成本之高令人咋舌,导致iPhone 12的利润贡献远不及iPhone 11,对苹果利润贡献来说,iPhone12是iPhone系列中最失败的一款产品。

苹果出于控制成本思考,Qorvo与Skyworks已取代Broadcom成为iPhone 5G PA供货商,Broadcom则仅专注于供应整合n41的中高频P,在此之前,Broadcom几乎为iPhone 11系列中高频PA之独家供货商。由于PA竞争激烈化,博通已对外宣告将出售安华高PA业务。

射频芯片最大的壁垒是5G智能手机需要兼容2G/3G/4G频段,占用面积大,要将整个射频系统实现高度集成是超级困难的,需要多年射频行业累积,列如高通收购360RF(TDK射频业务)后,采用CMOS工艺的3G PA曾风头无两,但是在4G和5G PA上,高通的CMOS工艺PA由于功耗太差被诟病至今。

苹果出于成本思考,调整了iPhone12的5G PA采购量由6个变成2个。对iPhone尚且如此,基带和RF和5G专利费用和全球芯片产能受阻, 安卓阵营的5G手机要像4G手机一样在大规模普及可以说短期内并不真实。

不过,这也给中国厂商一个在射频前端产业的突围机会,由于最接近产业链,一旦技术上做到了know-how,再在成本和产能上可以做到的优势,产品就有很大的竞争力。实际上,目前供应链上,国产射频厂商的崛起速度超级惊人,本土射频市场正在巨变。

中国手机射频开关之王,豪取60%市场份额

根据数据显示,以一块安卓旗舰手机用的5G射频前端模块单价为25美元例,滤波器占据12-14美元(50%),PA占据6-7美元(30%),开关和LNA占据2-3美元(10%),其他成本大致为1-2美元。5G手机需要兼容2G/3G/4G,为了节省内部空间,中低频段5G射频前端主要以PAMID/L-PAMID(PA+滤波器+Switch+LNA,低频带功率放大器集成双工器)形式存在,接收端主要以LFEM/DFEM(LA+接收滤波器+开关)出货。

5G手机、基站,WIFI,NB-IOT都是PA用量的大户。根据占据PA砷化镓产能50%的代工厂稳懋数据,5G手机所需PA数量将至少比4G手机多2-5颗。从2G到4G,单机射频PA数量都在逐渐增长,4G手机所需的PA芯片约为5颗,5G手机射频PA数量将达到10个以上。随着手机所需的射频PA数量增长,单机射频PA价值量也将增长。4G LTE高端手机中PA价值量为3.3美元,而5G高端手机中PA价值量已经达到8.3美元以上。

目前国内手机PA出货最大的是昂瑞微(汉天下),用的低成本CMOS工艺做2G/3G PA,功能机PA基本是汉天下的天下。4G/5G PA也进入了华为供应链,是唯一一家获得小米和华为共同投资的本土射频芯片公司。

来源:唯捷创芯官网

4G PA出货最大的是合并联发科的PA业务的唯捷创芯,出货覆盖小米、OPPO、vivo、苹果,目前占据全球11%的市场规模,同时也是国内最大的射频IC设计公。

紫光展锐的锐迪科是国内最早做射频器件的厂商,PA、滤波器、开关、LNA、基带全套射频前端,主要是出货是手机、Wi-Fi和NB-IOT市场,射频最大客户是非洲手机之王传音和三星。

飞骧科技由国民技术无线射频事业部独立而来,自2010年开始深耕PA业务,在行业内形成了必定的领先优势。在2015年独立以来,国民飞骧自称拥有国产半导体行业内最完整的4G射频解决方案。

PA新势力是慧智微,AgiPAM是世界首款可量产的可重构射频前端平台,全球可重构4G射频前端出货中排名第一,4G PA出货占据全球市场的2%。

无锡中普微是韦尔股份控股子公司主要从事2G/3G/4G射频IC的设计、研发,产品主要为GSM、GPRS、EDGE、W-CDMA、TD-SCDMA、CDMA2000及TD-LTE的多频多模发射模块、功率放大器和开关。

上海猎芯半导体科技有限公司于2018年7月成立,核心团队来自美国Skyworks、华为海思等行业领军者,团队成员有十年以上的设计和市场经验,曾主导Sky Phase 2/3/6等主流射频前端芯片项目的全流程研发。

此外,还有一些新进玩家,锐石创芯、宜确、瑞强、三伍微、康希通信、芯翼信息等。目前,虽然占据4G PA大头的是Qorvo和SW分别为41%和45%,根据Yole预计PA在2025将超过120亿美金用量,对国产厂商而言,PA追赶巨头的机会超级大。

滤波器方面,国内国外差距太大,在BAW有少量出货的天津诺思由于和安华高的专利官司被美国封杀受到重创,客户基本全部丢失,连工资都发不出。对国产滤波器厂商而言,道路超级艰难,中国芯片公司想在射频芯片领域取得大突破,唯有打破欧美厂商的滤波器垄断。

来源:博通官网

新的博通(Broadcom)。2015年,Avago以370亿美元收购博通,进一步完善合并后公司在无线接入领域的统治地位。Avago是目前BAW出货量最大的厂商,占据BAW出货的70%以上。

Qorvo总部美国,最大的射频IDM厂商,2014年由TriQuint与RFMD合并而成,兼具SAW/BAW工艺,并具备生产射频前端模块能力。

Skyworks思佳讯总部美国,2016年收购日本松下滤波器部门进而具备SAW生产工艺,同时在射频前端模块具备较大优势,主要生产基地位于亚洲。

高通无线:2019年,高通并购TDK合资企业RF360(30亿美元)实现二者无线通信技术上的互补(TDK于2008年收购 EPCOS,获取其完善的声学滤波器生产技术,以提供完整的射频无源器件解决方案)。

图:村田PAMiD模块(来源:Murata官网)Murata村田制作所,总部日本,在SAW工艺以及市场上占据领先地位,占据50% SAW出货市场。是全球最大的独立第三方滤波器供货商。

Taiyo Yuden太阳诱电,总部日本,具备SAW/BAW生产工艺,少量出货BAW产品。Skyworks与太阳诱电正在高端BAW产品上的合作,后者虽然掌握FBAR技术,但是一直未能有大量出货。

目前,滤波器分为两派,日本企业垄断了SAW材料制造端的出货,安华高和Q厂垄断了BAW的专利和高端产品出货,日美企业垄断了全球滤波器的市场话语权,村田推出的高端TF-SAW滤波器正在安华高BAW争抢5G NR毫米波高性能滤波器市场。

国内厂商方面,无锡好达电子成立于1999年,是国内知名的声表面波器件生产厂商,拥有能生产0.25um微线条芯片生产线,能生产CSP倒装产品封装的生产线,可生产产品尺寸为1.8*1.4的双工器、1.1*0.9的滤波器。目前以实现对主流手机厂商(主要客户包括中兴、宇龙、金立、三星、蓝宝、富士康、魅族等)的供货。华为投资。

深圳华远微电(由北京中讯四方全资控股)。前身是三洋电子部品厂和中电科技德清华莹电子有限公司深圳分公司。公司主要生产声表面波晶片、声表面波滤波器和声表面波谐振器。公司拥有国内的晶片加工和声表器件组装的全自动生产线,具有0.35um的芯片加工工艺与小尺寸为1.4×1.1mm的表面贴装工艺。暂无实际出货,主要是融资输血。

中电科技德清华莹电子有限公司。该公司是中国电子科技集团公司控股及联合下属二十六研究所、五十五研究所参股的有三十多年历史的射频企业。年产各类声表谐振器、声表滤波器8000万只左右,常用于遥控、安防、智能家居等领域。批量生产0.25mm厚度的满足国际市场需求的发黑晶片;环形器、隔离器主要用在雷达、通讯、遥感、遥测等领域,拥有向华为公司供货的资格;在SAW传感器方面,研发了一款可以以无源方式工作的声表面波温度传感器,并可以工作在强磁、强电、粉尘等恶劣环境中。华为投资。

北京航天微电科技有限公司也有较少出货,但主要用于国防、卫星事业。该公司提供了国内90%以上的星用声表面波器件产,譬如此次天宫二号中就有许多来自北京航天微电科技有限公司的SAW滤波器。

麦捷科技,主要做LTCC-滤波器基底,近几年切入SAW滤波器,供货华为,不过产品竞争力不大,毛利率低。

目前,国内滤波器主要是SAW为主,有实际出货的受华为拉动较大。专利危机过后,天津诺思的BAW也已恢复供货。随着物联网快速演进,国产滤波器正在迎来全新的大机遇。

相关文章